![]() 三大指数集体调整 贵金属板块持续强势红红火火、喜喜庆庆的一个交易日!

三大指数集体调整 贵金属板块持续强势红红火火、喜喜庆庆的一个交易日!

继昨天给客官们梳理了《划重点!基金年报出炉,主动权益基金经理给出哪些“干货”观点》之后,按照惯例,带大家看看FOF的调仓动向。

一来,FOF往往着眼于全市场基金,通过定量与定性相结合的方式,立体化评估并筛选所投标的,其持仓在一定程度上代表着机构投资者的“选基审美”;二来,借助分散化、多元化的投资方式,FOF也可被视作“资产配置”理念的践行者,对我们当下的投资亦有借鉴意义。

而且相较于季报,基金年报所披露的数据更加全面,FOF的全部持仓基金都赫然在目,也更便于100%穿透到每一只基金的底层资产,挖掘更多关键信息!话不多说,干货奉上!

大类资产配置:配比较为稳定

从股票、债券、基金等各大类资产来看,FOF的持仓市值均有不同程度的下降;但从配置比例来看,较去年三季末的变化不大,整体维持在较为稳定的水平上。

数据来源:FOF基金定期报告、Wind,分别截至2024年12月31日、2024年9月30日。特定时点数据,未来可能变动。

各类基金配置:降权益和固收,增商品

作为“基金中基金”,FOF自然最主要投资于基金。那更细分地看对各类基金的配置,截至2024年年底,全市场FOF共持有1868只权益类基金和1164只固定收益类基金,持仓份额分别为424.46亿份和422.37亿份。

与年中相比,FOF对固定收益类基金的持仓次数虽增加了141次,但持仓份额却从512.82亿份降至422.37亿份,减配态势显著;对商品类基金的配置力度有所加大,持仓份额上涨了1.97亿份,持仓次数也增多了72次,两个指标呈同向上升的趋势。

数据来源:FOF基金定期报告、Wind,分别截至2024年12月31日、2024年6月30日。权益类基金包括被动指数型、增强指数型、股票型、QDII股票型、QDII混合型、灵活配置型、偏股混合型、平衡混合型、普通股票型;固定收益类基金包括被动指数型债券、增强指数型债券、QDII债券型、短期纯债型、中长期纯债型、混合债券型一级、混合债券型二级、偏债混合型、可转换债券型、债券型基金。特定时点数据,未来可能变动。

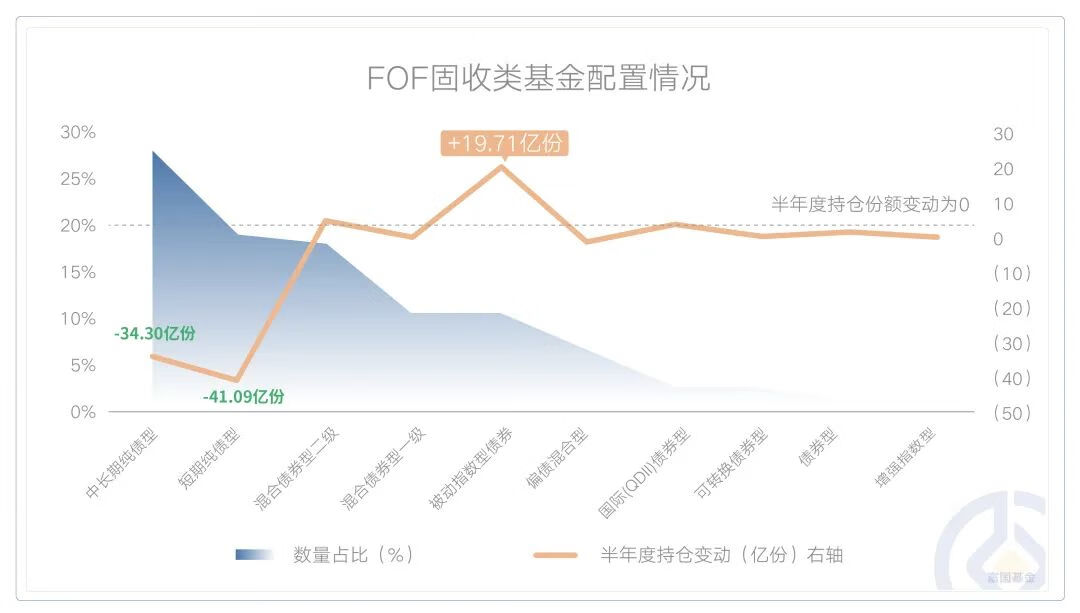

固收类基金配置:逆向操作,提前兑现

从持仓次数来看,在FOF持有的固定收益类基金中,中长期纯债型、短期纯债型、一级债基和二级债基是当仁不让的“领军者”,数量合占近76%。足以见得FOF作为“机构买手”,在底仓资产的选择上,对稳健型品种的偏爱。

不过,从基金年报所披露的信息来看,在2024年年底,FOF对固收类基金的配置出现了两个值得关注的变化:

1

在被FOF持有的各类固收基金中,中长期纯债和短期纯债型基金的“出镜率”较高,数量占比近50%,堪称“半壁江山”一般的存在;但在2024年下半年,伴随着债券资产“高歌猛进”地上涨,FOF却在大幅减持这两种债基,持有份额分别大减34.3亿份和41.09亿份。

要知道在此期间,债券的亮眼表现是有目共睹的,市场曾一度给予“债市有望延续长牛”叙事以热切的预期,长端利率渐行渐低;然而就在2025年一季度,债市从分歧加剧很快转向持续回调,长达两年的“债牛”或告一段落。但从全市场FOF的整体持仓情况来看,其虽以债基为底仓资产,但在债市出现拐点向下的趋势性变化之前,也进行了一波逆向操作和业绩兑现,可谓“卖在人声鼎沸时”。

2

当市场热度较高时,FOF也借道被动指数型债券,以更为灵活的方式参与债市热潮。从下图中也能看出,截至2024年年底,FOF对被动指数型债基的持有份额增加了19.71亿份,增幅比较明显。

数据来源:FOF基金定期报告、Wind,截至2024年12月31日。特定时点数据,未来可能变动。

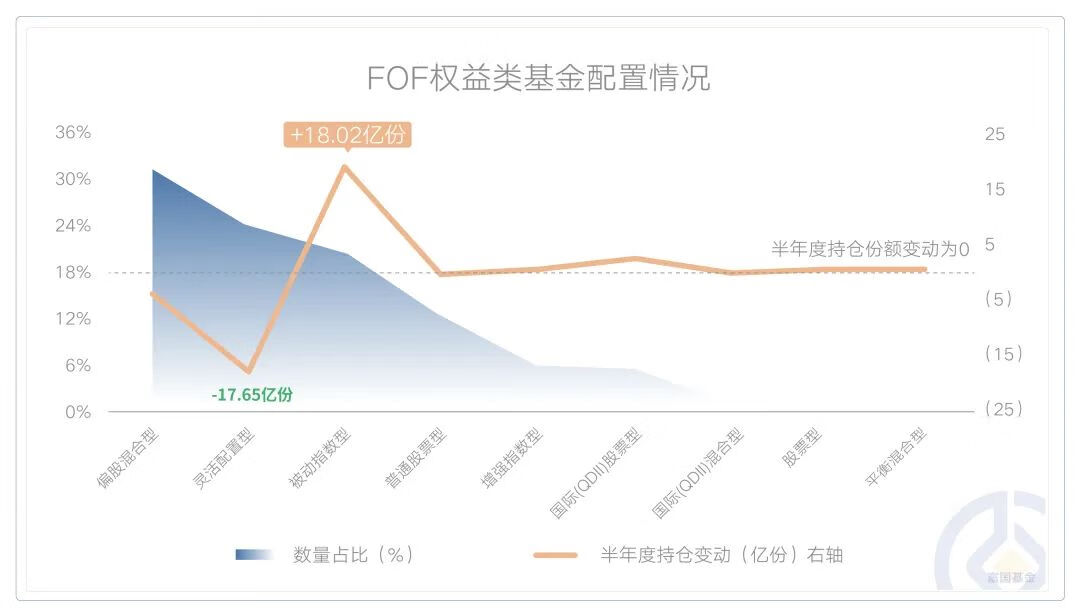

股票型基金配置:更重灵活性,买入信息技术

截至2024年四季末,FOF持有股票型基金的次数和份额较年中时,均有小幅下滑,但仍有一些结构性特征,值得客官们关注。

1

相较于2024年年中,FOF加大了对被动指数型基金(含ETF)的配置。“9·24”极端行情后,市场维持震荡,资金“纠结有余、决断不足”。在主线尚不清晰的背景下,以FOF为代表的机构投资者,更看重被动指数型基金的灵活性和便捷性。

数据来源:FOF基金定期报告、Wind,截至2024年12月31日。特定时点数据,未来可能变动。

2

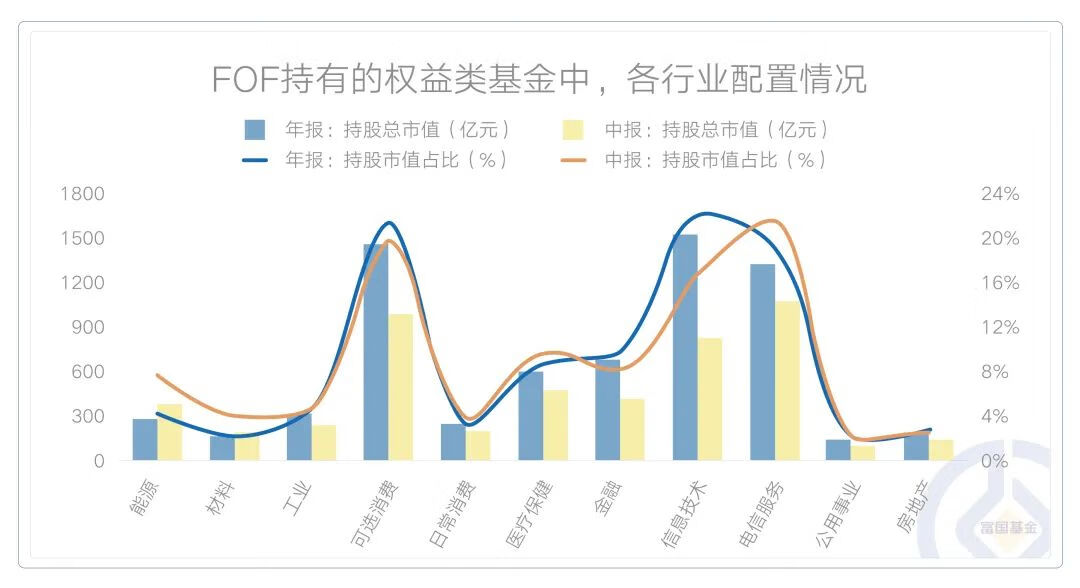

从所有被FOF持有的权益类基金的行业分布来看,截至2024年年底的变化是“加信息技术和消费、降能源”,这一趋势与当期不同板块的表现优劣亦有正相关性。

数据来源:FOF基金定期报告、Wind,分别截至2024年12月31日、2024年6月30日。

商品型基金:黄金占据C位

截至2024年四季末,共有13只商品类基金被FOF持有,其中黄金类ETF就有9只!屡次续刷历史新高的黄金,亦在FOF的资产配置中占据重要一环。

小结

以上这些数据,都截止于2024年12月31日,对现在而言显然是滞后的,但FOF作出的“答案”究竟能不能参考呢?我们的回答是:如果能从永恒的变化中窥见不变的规律,对于客官们的投资而言,大概率是有借鉴意义的。比如说——

大类资产配置层面:1)资产分散化仍是抵御波动的核心策略;2)但当市场中的某一资产过热时,可适度兑现盈利,反之则可关注潜在机会;3)黄金作为避险或抗通胀工具的吸引力提升,可以考虑适当配置,以对冲股、债的波动。

类属资产配置层面:1)固收投资中,通过指数债基和传统债基相结合的方式捕捉机会,同时增强资金的流动性和灵活性;2)权益投资中,震荡市中要关注行业的边际变化,被动工具的交易便捷、流动性高,更适合快速调整;3)黄金主要用于平衡极端市场风险,而非盲目配置。

注:FOF基金持仓数据仅作为特点时点数据,不代表未来情况,亦不作为对任何基金未来业绩表现的预测和保证。基金有风险,投资需谨慎。请关注指数基金及其联接基金特有风险。