在股市行情好的时候,我们会埋怨基金经理股票仓位太低,不够积极、不够大胆;在股市行情不好的时候,我们又会埋怨基金经理股票仓位太高、不够稳当。

![]() 沾边就涨!AI=ALL IN?

沾边就涨!AI=ALL IN?

这背后体现的实际需求是,投资者希望市场波动较大的时候,自己买入的基金能稳当一点,也就是要能够控制好下行风险,避免让自己去承受过大的亏损;上涨的时候能跟上市场,不要落下太多。

投资者的这种诉求可以通过仓位的大幅调整来实现,但现实情况是大部分基金经理都选择长期保持固定的仓位,主要原因是预判市场涨跌并调整仓位的高低,并不是一件容易的事情,很多时候原本计划好的“低买高卖”的神仙操作,往往在实际操作时变成了“高买低卖”的反向操作,相信这一点很多投资者都有亲身的经历。

不过,每个群体中都有一些特立独行的人,在某些方面具有超能力。比如银华基金的王海峰,就是一位能够根据市场行情变化对仓位进行灵活调节的选手。他并非频繁的进行抄底和逃顶操作,只是基于整个资本市场的周期波动,在市场最狂热的时候降低仓位,最悲观的时候提高仓位,其余时间专心进行行业研究和个股挖掘。

他自2018年10月开始管理银华鑫盛灵活配置混合(A类501022,C类014048),任职回报达到207%,跑赢上证指数187%;2018年至2022年,连续五年跑赢沪深300,2019年至2021年连续三年都是正收益!下面就来为大家介绍一下。(来源:Wind,截止2023.3.31)

1、银华鑫盛为什么最近突然受宠?

银华鑫盛自2016年10月成立,截至2022年年底基金规模为36亿元。王海峰从2018年10月开始参与管理,2019年开始独立管理。

从基金的换手率来看,整体保持下降趋势,这意味着王海峰挑到好股票越来越多,持有的信心越来越足,倾向于长期持有,不进行频繁的波段交易。换手更多来自行业配置层面的动态调整,以及个股层面的止盈和止损,这些都有助于增强组合的收益率和降低组合的回撤风险。

来源:Choice王海峰管理以来,吸引了众多投资者的追随,尤其在2021年4季度迎来爆发式的增长,基金规模从6亿元膨胀到目前的36亿元。

来源:Choice从大类资产配置角度来看,银华鑫盛在市场牛熊转换的关键时刻会做一些仓位调整。首先,银华鑫盛本身是一只灵活配置型产品,股票仓位比例为0%-95%,调整的空间较大、灵活度较高。

其次,在实际的投资中,该基金大部分时间都保持在8成左右的中高仓位,但是在一些行情重大转折的时候,会做一些择时操作,比如2018年保持较低的仓位,年末股票占净值比仅为38.64%,使组合在2018年表现较为抗跌;2019年以来,行情较好,始终保持较高的股票仓位,2019年1季度提高至66%,在2020年底达到82.96%,很好的抓住了那两年的结构性行情;2021年仓位有所下降,规避了部分行业的高位调整;2022年随着市场调整至低位,再次进行逆势布局,在低位调高了股票持仓。

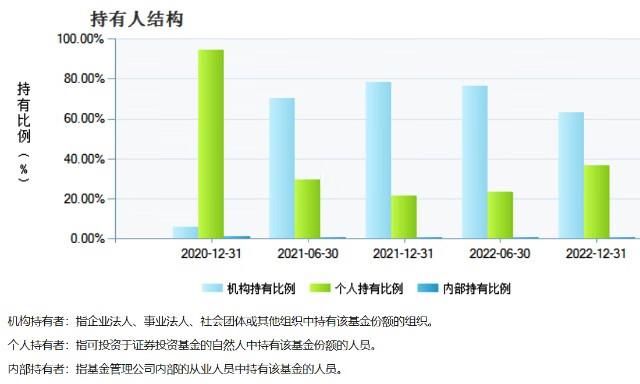

来源:Choice王海峰管理银华鑫盛一段时间后,在2021年二季度末机构占比突然大幅提高,达到了70%以上,说明机构经过观察后发现了他的实力,像捡到宝一样。

来源:Choice2、穿越牛熊,业绩连续三年被评为优秀

从任职银华鑫盛期间的业绩来看,王海峰自2018年10月至今(2023/3/31)的任职回报为207%,同期上证指数仅上涨20.%,跑赢上证指数187%;年化回报为28.49%,同期上证指数的年化收益率仅为4.33%。回撤控制情况也比较好。

从年度业绩来看,王海峰2018年10月开始管理时,正值市场处于单边下行,但当年跌幅远小于沪深300的25.31%;自2019年至2021年,连续三年都是正收益,并且均跑赢了沪深300指数、同类平均收益,连续三年达到优秀的水平!

来源:Choice通过对银华鑫盛收益和回撤的分析,我们发现该基金在调整中稳得住,行情来时跟得上,穿越牛熊,为投资者获取了不错的超额收益!这样的成绩,离不开基金经理王海峰的用心管理,也依赖于他优秀的调仓能力、较强的风险控制能力。

3、“稳健+周期思维”的另类“画线派”

王海峰拥有超14年证券从业经验,约7年基金管理经验。他是北京大学软件工程硕士,拥有生物工程学和经济学双学位,从教育背景上说,理工科、经济学知识储备丰富。2008年硕士毕业后就加入银华基金,历任研究员、研究主管、专户投资经理、基金经理等职务,就职至今未曾换过东家,是一位银华土生土长、内部培养出来的人才。

他在公司从事研究工作期间,重点关注的是交通运输、钢铁、大宗商品等偏周期行业,对行业周期波动非常敏感;担任专户投资经理期间,曾管理多个专户产品,接受了较为严格的回撤控制考核,自身的绝对收益思维比较强。因为专户一般是面向机构或大客户,对稳健的要求比较高。2016年3月4日开始开始担任公募基金经理,代表作是银华鑫盛。

王海峰的投资风格较为稳健,持仓调整灵活,配置均衡,集中度低,重视寻找较好的买入价格,是具有周期思维、中长期业绩稳健向上、低波动的“画线派”基金经理,追求就是为持有人开稳投资这辆车,帮助他们实现财富保值增值的目标。

王海峰曾表明自己没有那么强烈的争胜之心,性格比较温和,这种性格和他的投资风格可以说相得益彰,因此未来大概率将保持现有风格的稳定。

4、凭借什么获得优秀的投资业绩?

王海峰在多年周期行业投资的基础上,形成了一套周期研究方法和投资思想,在关键时刻调整仓位,对多个行业进行了深入研究,并在组合中进行均衡配置,通过仓位的适度偏离获得超额收益,争取更好的投资效果。

第一个特点,强调平稳。王海峰深谙投资者“基金赚钱,基民却不赚钱”的痛楚,因为就像坐车一样,很多投资者无法忍受过度的颠簸,中途被甩下了车。因此他强调保持净值的平稳,希望大家能够平稳地将产品一直持有下去,为持有人开稳投资“这辆车”,不把他们半路颠下车去,让他们更能拿得住,因为从过往的数据统计来看,持有时间越长,赚钱的概率越高。

第二个特点,周期思维。他深知一个事物不可能一直好下去,也不会一直差下去,即“日中则移,月满则亏”,或者叫做“否极泰来”,要真正领略到市场周期性变化的本质,在关键时刻做出投资决策。比如他不断研究过往牛市产生的核心驱动因素,像2006年、2007年的大牛市,是因为中国入世以后,享受到全球化的红利,财富积累催生了一波大牛市;2013年-2015年的牛市,主要是因为国内比较宽松的流动性。当然大牛之后有大熊,大熊之后有大牛,周期往复,因此在关键的转折时刻,要对投资思路进行果断的调整。

来源:Choice第三个特点,丰富的教育和投研背景。王海峰本身具备多学科、多专业教育背景,工作后对多个行业进行了深入的研究,为他搭建了属于自己的均衡配置策略提供了重要支撑,也铸就了他的理性心态,不急不躁,坚持“不贪胜、不豪赌、不执拗”三个原则,力争实现持有人财富的稳健增值。

第四个特点,先方向后个股,不走冤枉路。王海峰通过总结无数的历史经验,摸索出大类资产、行业与个股的运行规律,并结合当下和未来的市场环境,根据行业风格轮动、产业链的变迁确定拟投资的细分子行业,从方向上锁定前景较好、未来收益空间较大的领域;最后再考虑拟投资标的的安全边际、风险收益比等情况进行个股选择。

第五个特点,注重估值保护。他主要结合中期景气度和估值分位两大因素进行投资布局,其中景气度决定了行业行情的空间和持续性,而估值则决定了介入时点是否合适,为低谷时介入和高估时退出提供重要的决策依据。因为在周期底部的时候、便宜的时候,应该把钱尽量的换成股票;在泡沫期、在估值非常高的位置,把股票都换成钱。

第六个特点,坚持不熟不做。在个股层面,他以风险收益比为核心,重视挖掘企业的内在投资价值,只选熟悉的且研究深入的标的,执行“不熟不做”的原则。

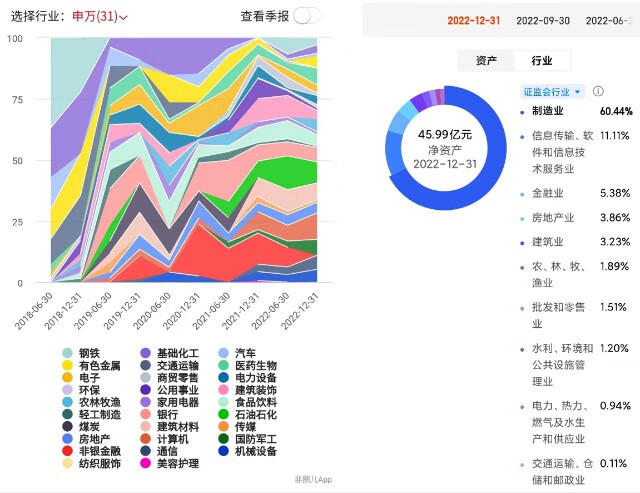

第七个特点,均衡但又有重点。王海峰把全市场分成了四大类的风格,在这四大类的风格当中都会有所配置,做到风格上的相对均衡;在中信30个一级行业中,一般会配置20个左右,行业分散度比较高,风格分散叠加行业分散,有助于对冲波动和控制回撤。同时,为了保持组合的锐度,他还会通过研究、判断,在不同阶段选择超配不同的风格、行业,使组合可以有更强的收益能力。比如从银华鑫盛,在2019年和2020年,会适当提高新经济赛道、成长股的配置;2022年在稳增长的背景下,基建地产的配置就会适当提高。

5、操作灵活,力争吃到行情最肥美的阶段

王海峰入职银华基金后,先是研究交通运输、钢铁、化工等行业,兼任大宗商品组研究主管,对周期行业有深厚的投研积累;同时也在不断进行能力圈外扩,深入研究消费、科技、金融等领域,已经成为能力圈广泛的复合型人才,涉猎广泛、思路开阔。

多年的投资实践,让王海峰擅长用周期思维看待行业,寻找不同时间段中的最好的行业或产业方向,依据估值水平严格控制买入和退出的时点,将不同风格或者行业放在一起做均衡配置,保证每个阶段都有亮点,譬如有时候组合中的消费走强拉动基金净值,有些阶段科技走强拉动净值,形成对冲,力争实现理想的投资回报。他2018年10月接手管理银华鑫盛以来,单一行业的配置很少超过10%,最多也不会超过20%。

王海峰行业配置能力强,善于把握轮动的β收益。比如他管理的银华鑫盛在2019年和2020年,一方面对走势较牛的食品饮料行业配置较多,如白酒股、乳制品股、肉制品加工股等,另一方面对煤炭股、有色金属等产品价格涨幅较大、盈利改善明显的行业提高了配置。

2021年因市场风格急剧切换,周期股走势较强,银华鑫盛在石油石化、建筑材料等周期制造行业有明显加仓,获得了较多的超额收益。

2022年,在市场调整较为剧烈的背景下,减少持仓行业收缩战线,加强防御,同时对处于行业周期底部的食品饮料、医药等行业加大了布局力度。

来源:Choice具体到底层资产上,基金的最终表现和个股选择也息息相关,选股也是作为基金经理最首要的、基本的技能。

王海峰在企业研究上,重视从基本面出发,短期关注企业的业绩、资产规模、盈利能力,严格评估企业资产质量和整体的质地;从中长期来看,会评估企业未来的价值创造能力,比如盈利增长速度是快还是慢,发展空间是大还是小。

同时,他认为选股既要看公司基本面,也要看估值。比如发现有个公司很好,未来空间也很大,但在具体布局时,会考虑是不是会有更好的买入时间点,或者考虑在当前时点买入,向上和向下的风险收益率比是否合算。这种通过估值合理性来考虑时间点的方法,被他用来进行高效的控制波动和回撤。

因此王海峰偏好在周期底部区域买入潜力标的,可以避免高位追涨带来的业绩、估值双杀的风险。一旦潜力标的的情况转好,可以获取比较大的盈利,既企业盈利增长的钱,也赚估值提升的钱。

正是对估值的重视,王海峰很少追逐市场热点,机构抱团股、热点股持仓比例较低,会严格执行止盈止损的交易纪律,对高估值标的进行获利了结,减少股价右侧下跌给组合带来的巨大回撤,重视投资者的投资体验。

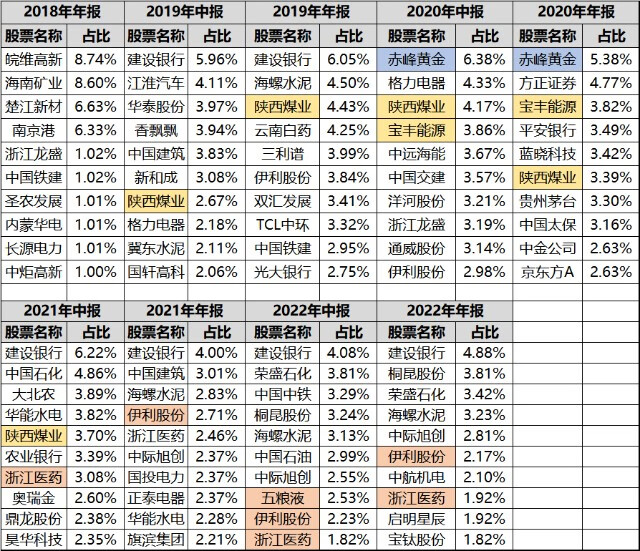

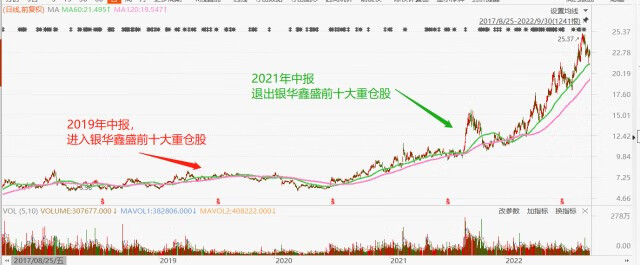

比如银华鑫盛在陕西煤业的投资上,早在2019年就预判行业供需偏紧,景气度回升,于是低位重仓陕西煤业,在2021年下半年,随着股票积累的涨幅过高,逐步进行了止盈;在2020年年初重仓宝丰能源,年末减持止盈,吃到了行情最肥美的阶段。

图:银华鑫盛前十大重仓股

图:银华鑫盛投资陕西煤业时点

图:银华鑫盛投资宝丰能源的区间

来源:Choice6、底部需要贪婪,但应防止没有根据的贪婪

当下A股市场整体估值较低,已经较为充分的反映了对经济、对市场的悲观预期。但是经过对王海峰的研究,我非常认同他的方法论,就是在市场关键的转折点上,比如目前的市场底部区域,不要把心思放在担心利空因素、担心市场底部在哪里这些无法把握的事情上,而是要寻找未来值得布局的方向。

相对全球股市来说,中国经济依然有着比较大的发展空间,很多优质的资产依然非常有吸引力,可以在市场的投资过程中实现我们的财富升值。所以在当下市场低迷的情况下,需要的是大家的信心,当别人恐惧的时候,应该稍微的贪婪一些,但我们的贪婪不是没有根据的贪婪。如果大家没有时间和精力做这些研究,可以选择王海峰这种类型的基金经理,会在关键时刻为我们做出比较科学的决策还是非常省心的。

免责声明:基金有风险,过往业绩不预示未来表现,投资需谨慎。以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对阅读者的投资建议。文章内容仅供研究和学习使用,所涉及的股票、基金等均不构成任何投资建议,所有内容亦不可用作法律证据!(封面图等均为花瓣共享免费使用图片)。