目标日期基金

“2035”“2050”这些代表未来的年份,一般在科幻电影里会经常出现,但实际上,有一类基金也有这样带“科幻”色彩的命名方式——目标日期基金。

一、以名识基金

这类基金从名称就可以轻松识别,一般命名规则是“基金公司名+养老+目标日期+最低持有年限”,比如,“某某养老2043三年持有”,意思是说,以2043年为目标退休年份,买入后至少要持有三年才能卖出的养老目标基金。

从目前已发行的目标日期基金来看,目标年份从2025年到2060年不等,最低持有时间分为三档:一年、三年、五年。

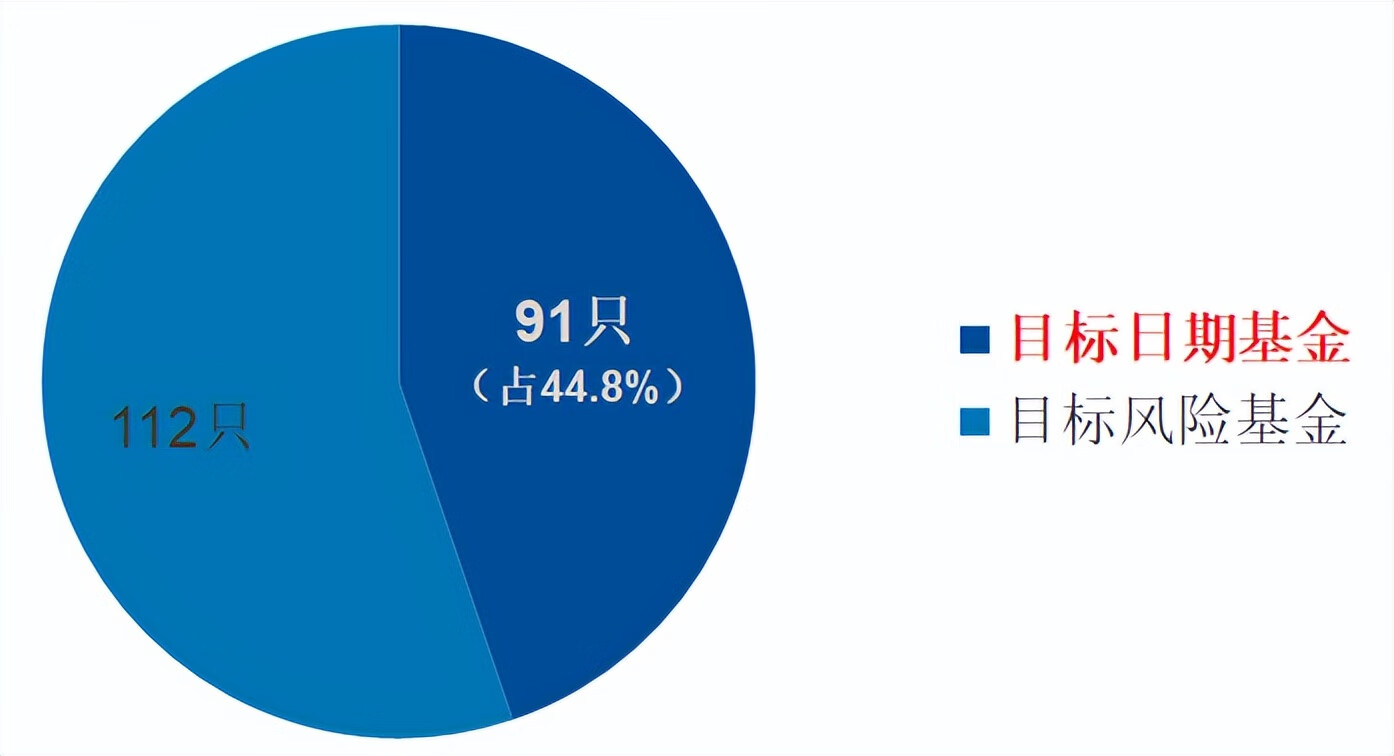

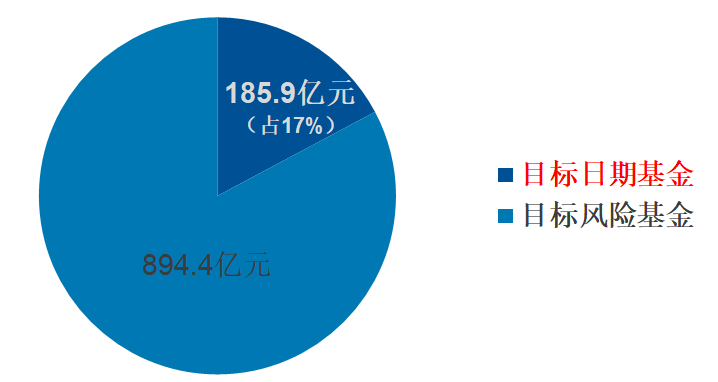

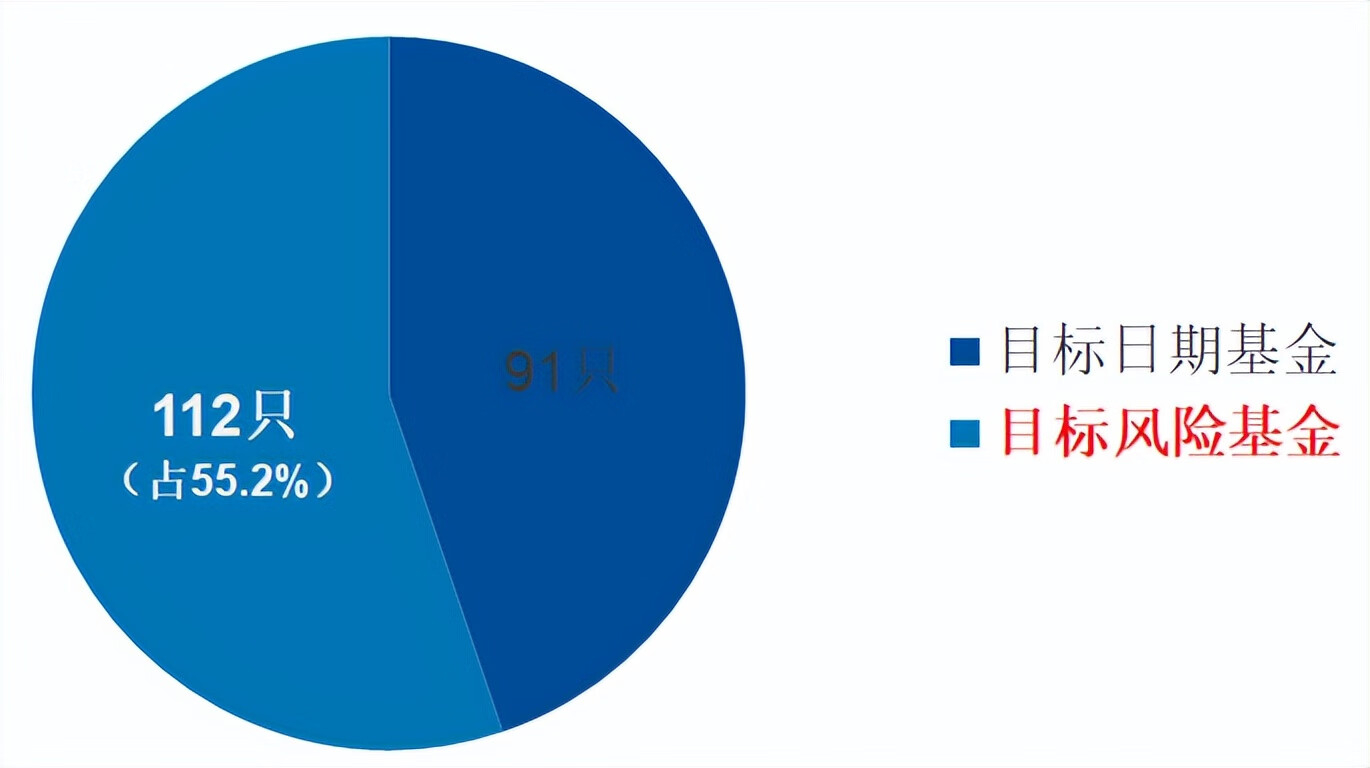

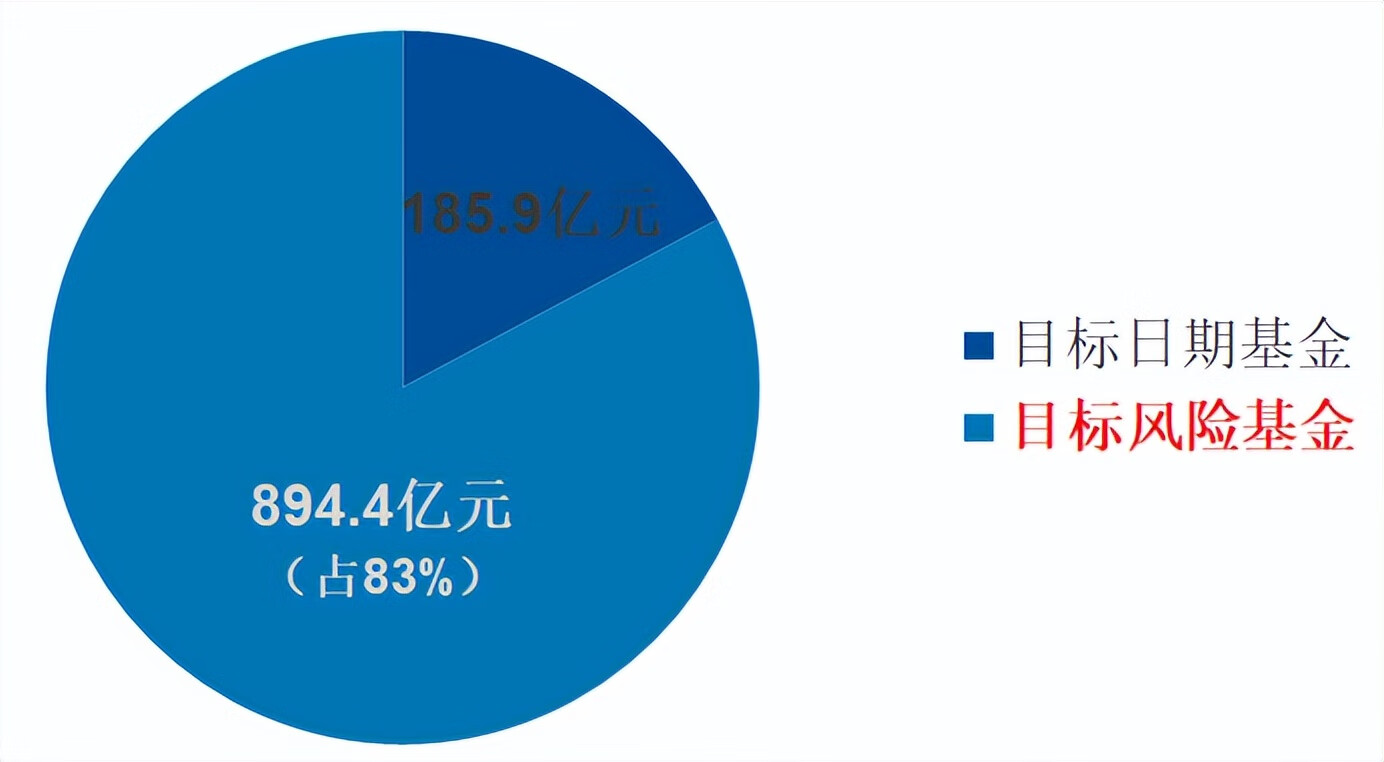

二、目标日期基金规模

自2018年养老目标基金首批发行以来,截至2022年9月30日,目标日期基金已发行91只,规模总计185.9亿元。

数据来源:WIND。数据截至2022年9月30日

三、目标日期基金投资策略

目标日期基金是根据投资者退休日期来构建投资策略的养老基金,将基金产品的资产配置结构与投资者的生命周期结合起来。

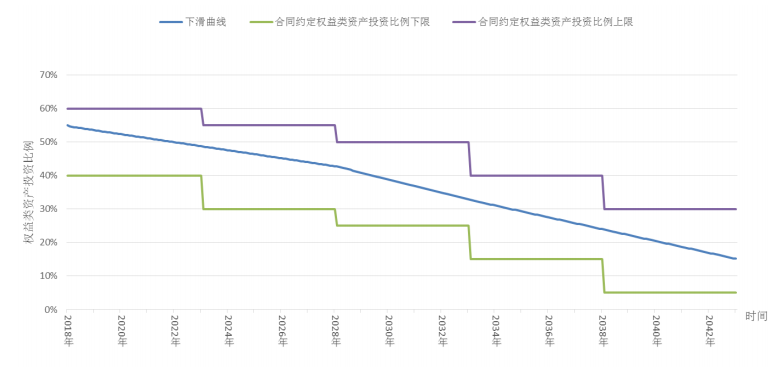

根据生命周期理论,人的一生各阶段应该根据年龄变化进行不同的理财规划。总的来说,中年到老年阶段,风险偏好是逐步降低的过程。因此,随着目标日期的临近,目标日期基金会逐步降低权益类资产的配置比例,增加非权益类资产的配置比例,从而形成“下滑曲线”。

下滑曲线设计原理

下滑曲线指基金持有人在不同年龄阶段匹配的股票、债券等各类资产比重动态变化的路径和轨道。下滑曲线的设计是目标日期策略基金的核心,在投资过程中,基金以下滑曲线来确定权益类资产与非权益类资产的配置比例。

我国的很多目标日期基金设计下滑曲线时,会基于生命周期投资理论,综合考虑人力资本变化、个人风险偏好变化、资本市场长期趋势等因素,结合投资者的退休年龄,按一定规则,逐步下调权益类资产的比例,也就是依据投资者不同生命阶段风险承受能力的特点和需要,进行科学合理的投资配置。

简单地说,就是在相对年轻时风险承受能力较高,从追求收益最大化的角度,可适当多配置一些股票资产,追求收益弹性;当年老时风险承受能力下降,相应减少股票资产配置,以增强账户组合的稳健性。

目标日期基金举例说明

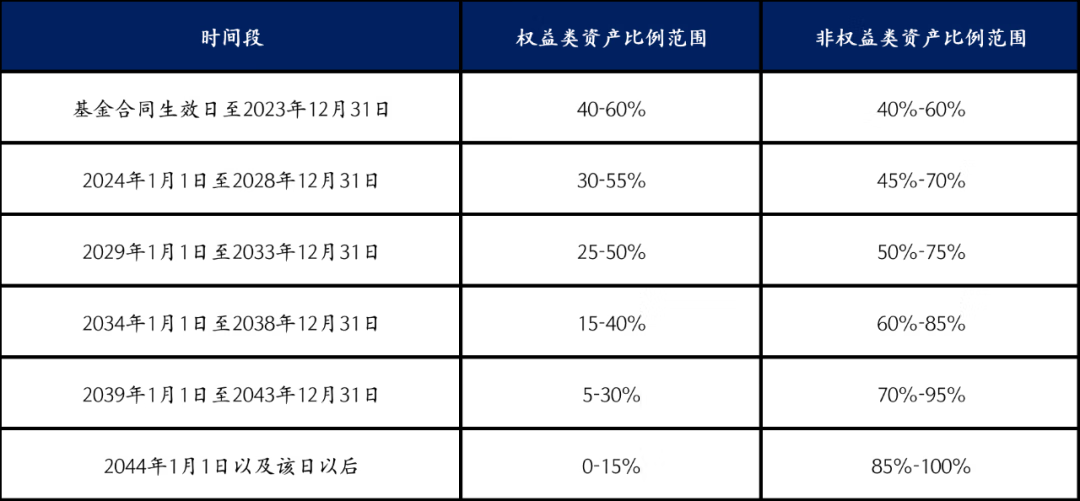

我们以“某养老2043三年持有FOF基金”为例,该基金结合投资者的退休时间(即目标日期),基于投资者效用最大化(同等风险水平下收益最大化,或同等收益下风险最小)原则设计下滑曲线,以此来确定不同阶段权益类资产与非权益类资产的配置比例上下限,得出该基金的下滑曲线。如下图所示:

资料来源:“某养老2043三年持有FOF基金”招募说明书

该目标日期基金在各个时间段的资产配置比例范围,列表如下:

资料来源:“某养老2043三年持有FOF基金”招募说明书

不同目标日期基金可能有各自的下滑曲线设计,可以通过查看基金的招募说明书了解具体内容。

四、目标日期基金适合谁呢?

目标日期基金会随着目标日期的临近动态调整权益类资产配置比例的中枢,以匹配投资者生命阶段和风险承受能力的变化。对于希望进行养老储备投资,却不懂如何下手的理财小白、或不知该如何做配置的“选择困难症”者、以及忙事业忙家庭无暇顾及理财的朋友而言,目标日期基金提供了一种“一站式”搞定养老理财投资的途径。投资者一般根据自己的退休时间,认准目标年份,即可轻松作出选择。

目标风险基金

同样面对市场的震荡波动,有的人会心跳加速,紧张不安;而有的人则非常淡定,“脸不红心不跳”。按照风险偏好来划分的话,前者大概率属于风险偏好较低的投资者,后者大概率风险偏好较高。那么,对齐“心律”选的是什么养老基金呢?——目标风险基金。

一、以名识基金

目标风险基金,是根据特定的风险偏好设定权益类资产、非权益类资产的基准配置比例,或使用广泛认可的方法界定组合风险(如波动率等),并采取有效措施控制基金组合风险。目标风险基金产品常见的风险等级有保守、稳健、均衡、积极等,从保守到积极,风险等级逐渐升高。

这类产品一般命名规则是“基金公司名+风险等级+养老+最低持有年限”,比如,“某基金稳健养老一年持有”,意思是说,风险等级为“稳健型”,最低持有期限为“一年”。

二、目标风险基金规模

自2018年养老目标基金首批发行以来,截至2022年9月30日,目标风险基金已发行112只,规模总计894.4亿元。

数据来源:WIND。数据截至2022年9月30日。

三、目标风险基金怎么选?

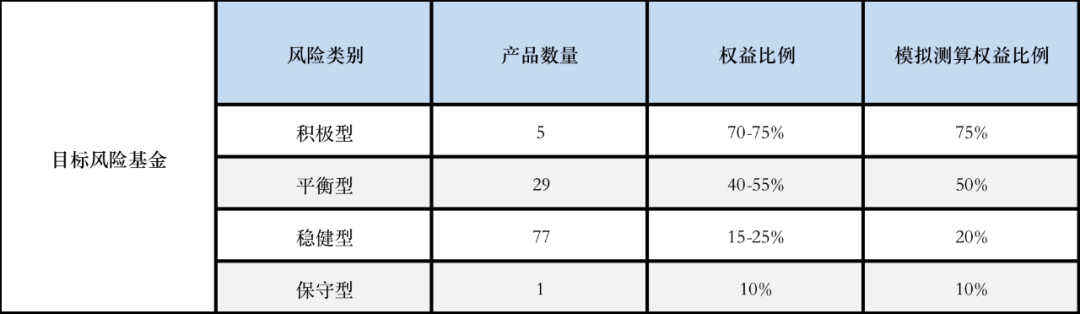

目标风险基金产品的风险等级有四个类别:保守、稳健、平衡、积极。对于“保守”和“积极”大家很好理解:如果投资者风险偏好很低,不愿承受较大波动,可以选“保守”型;如果投资者风险偏好高,面对较大波动时依然很淡定,可以选“积极”型。那么“稳健”和“平衡”型怎么选呢?我们帮大家对比一下四类基金的风险收益情况。

我们在此使用模拟数据来测算不同类别目标风险基金的长期风险收益情况,并做简单对比。

目前存续的目标风险基金产品情况统计如下,我们据此设定模拟测算的权益比例:

数据来源:WIND。数据截至2022年9月30日。

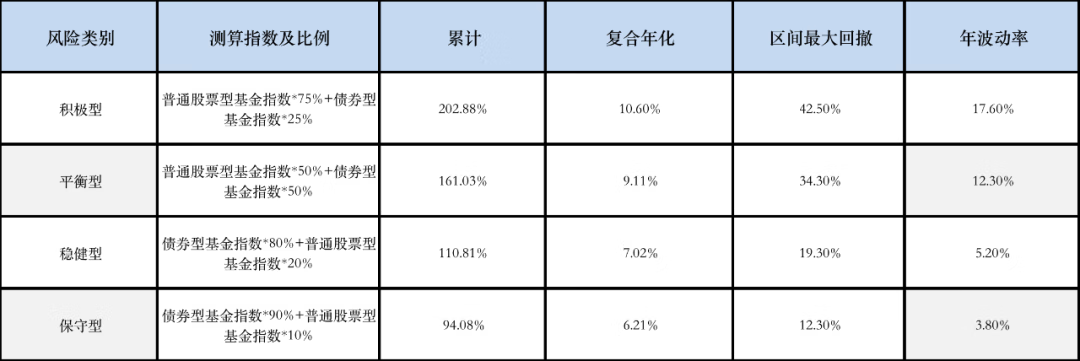

模拟测算时,假设目标风险基金只投资普通股票型基金和债券型基金这两类,并且假设权益比例分别为75%,50%,20%,10%。测算指数及比例如下表:

模拟测算时间从2012年1月4日(2012年的第一个交易日)开始,到2022年9月30日结束。我们来看模拟结果:

数据来源:WIND,使用了普通股票型基金指数、债券型基金指数进行测算,时间范围是2012年1月4日至2022年9月30日,日度再平衡。以上数据以2011年12月30日作为基期、以1000作为基点,计算后续每个交易日的点位后制成折线图。

可以看出:积极型和平衡型两条曲线走势较为“颠簸”,收益也较高;而稳健型和保守型两条曲线走势较为平缓,收益相对较低。

从这个表格可以看出,从积极型到保守型,收益水平从高到低,波动率也逐渐由大变小,最大回撤幅度也是从高到低。

由此可见,如果想求稳,想要保持“心律”平缓,可以选择保守型或稳健型基金,相应的收益也会相对较低。就像骑一辆自行车或电动车,速度相对慢,走的路也相对平,可能会遇到一些小的坑坑洼洼,有点小波动。

如果想要收益高,能够接受短期的高波动,可以选择平衡型或积极型基金,相应的“心律”振幅也会更大。就像坐一辆小汽车,速度相对快,可能会经历更多、更陡的上坡下坡,路况不好时还会有更加剧烈、大幅的颠簸。

我们通常无法预知基金的未来收益和走势,通过观察历史回溯模拟测算的结果,也只能得到一个大致的概念。无论如何,在“上车”之前,我们还是需要了解清楚这将是一辆什么样“风格”的车、可能会要经历怎样的旅程、是否符合自己的目标和需要,对此做好了充分的心理准备,然后再决定上“车”。

数据及图表来源:易方达投资者教育基地

声明:本资料仅用于投资者教育,不构成任何投资建议。我们力求本材料信息准确可靠,但对这些信息的准确性、完整性或及时性不作保证,亦不对因使用该等信息而引发的损失承担任何责任,投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。基金产品“养老”的名称不代表收益保障或其他任何形式的收益承诺,产品不保本,可能发生亏损。基金有风险,投资需谨慎。