近日来,反AI浪潮声四起,继马斯克等千人联名呼吁之后,意大利准备封杀ChatGPT。

当地时间3月31日,意大利个人数据保护局表示,即日起禁止使用ChatGPT,并暂时限制OpenAI处理意大利用户数据。除此之外,美国技术伦理组织要求FTC阻止发布新的OpenAI GPT商用版本。

1、反AI浪潮声四起

近日,关于“反AI”的话题和事件接二连三发生,众多大佬、机构,甚至包括国家呼吁公众关注ChatGPT可能存在的风险。

先是包括特斯拉CEO马斯克等在内的1000多名学界、商界人士发表联名公开信,要求暂停研发强于GPT-4的AI系统至少6个月,理由是这对社会和人性构成潜在风险。

紧接着,美国人工智能和数字政策中心也向美国联邦贸易委员会投诉称,GPT-4“有偏见、欺骗性,对隐私和公共安全构成风险”,要求对其进行调查,并呼吁为快速发展的人工智能行业制定新法规。

此外,欧洲执法机构和消费者保护组织也先后拉响对ChatGPT潜在危害的警报。更甚者,意大利直接对ChatGPT采取限制措施。

的确,虚假信息泛滥、信息泄露、知识产权合规等等问题早在ChatGPT问世之初便已引发公众声讨。然而,更令人担忧的是,AI的高速发展是否会在未来严重危害到人类文明?

AI自诞生之初,便已显现对各行各业带来的影响,甚至有人标榜其将成为新一轮科技革命的核心驱动力。

但任何先进的事物在发展之初,假若监管和制度未能跟上,必然会遭受到一定阻碍。但该受到监管的是技术带来的危害而不是技术本身,如何保证新兴技术不触及人类的道德禁区并避免失控的局面才是当前应该解决的问题。

2、业绩披露期,市场风格即将转换?

一季度已然收官结束,截止一季度末,今年以来涨幅前十的均为数字经济、ChatGPT相关ETF。

而港股医疗医药相关ETF则自春节后便跌跌不休,霸榜一季度ETF跌幅榜前十。

一季度整个市场风格转变十分之快,ChatGPT、中特股、数字经济等题材炒作接连上演,而业绩较为确定的板块却跌跌不休,热点炒作与价值投资背道而驰。

进入4月业绩期,年报和一季报将密集披露,业绩将是股价的称重机,超预期或者利空出尽,都会是正面催化。众多机构已然在3月底发布对后市的展望。

对于即将到来的4月行情,银河证券指出,4月将迎来一季报业绩密集披露期,受一季报业绩预期向好的驱动,市场有望震荡向上,已充分调整+有催化剂的板块是配置主要方向。投资策略应当聚焦有安全边际+一季报预期景气验证题材及个股。4月建议战略性布局大消费、科技、黄金等板块里的价值股。

中信证券表示,市场即将步入一季报的密集披露期以及经济政策的校准期,经济恢复节奏和结构有所分化,政策或有结构性加码;全球流动性拐点已至,海外风险频发凸显中国资产吸引力;机构密集调仓和赛道转换告一段落,数字经济交易热度已达极致,逐步向上下游扩散,虹吸效应预计明显减弱,季报业绩修复作为阶段性主线开始浮现。

开源证券则认为,站在当前时点,市场即将进入业绩披露期,对于行业比较及配置建议,有两大重要逻辑值得重视:一是行业之间盈利的“实际增速差”或远超市场预期。二是行业之间盈利的“预期增速差”亦在发生边际变化,导致此前上涨过快的行业或出现滞涨、分化。

3、2022年券商业绩整体承压

各家上市券商陆续上交2022年“成绩单”。截至2022年4月1日,数据显示,共有28家券商/券商概念股公布2022年年报,前十大券商中仅剩国信证券还未披露年报。

2022年,券商营收规模大面积滑坡,2022年仅有12家券商营收超过100亿元,2021年则有18家券商。大型券商依旧呈现强者恒强特征,而中小型券商业绩则明显分化。

其中,中信证券报告期内营业收入最高,为651.09亿元,明显领先于其他券商。而营收大幅下滑的三家券商为红塔证券、中山证券和中原证券,分别下滑87.56%、60.61%、57.45%。

在证券行业整体承压的背景下,各家券商净利润下滑也非常显著,目前仅方正证券、信达证券2022年净利润实现正增长,增幅分别为17.88%和4.75%。中金公司、中信建投、国泰君安等龙头券商净利润降幅均超过20%,申万宏源更是同比直降70%。

值得注意的是,中信证券、国泰君安不仅是营业收入金额排行榜前两名,也是净利润金额排行榜前两名。

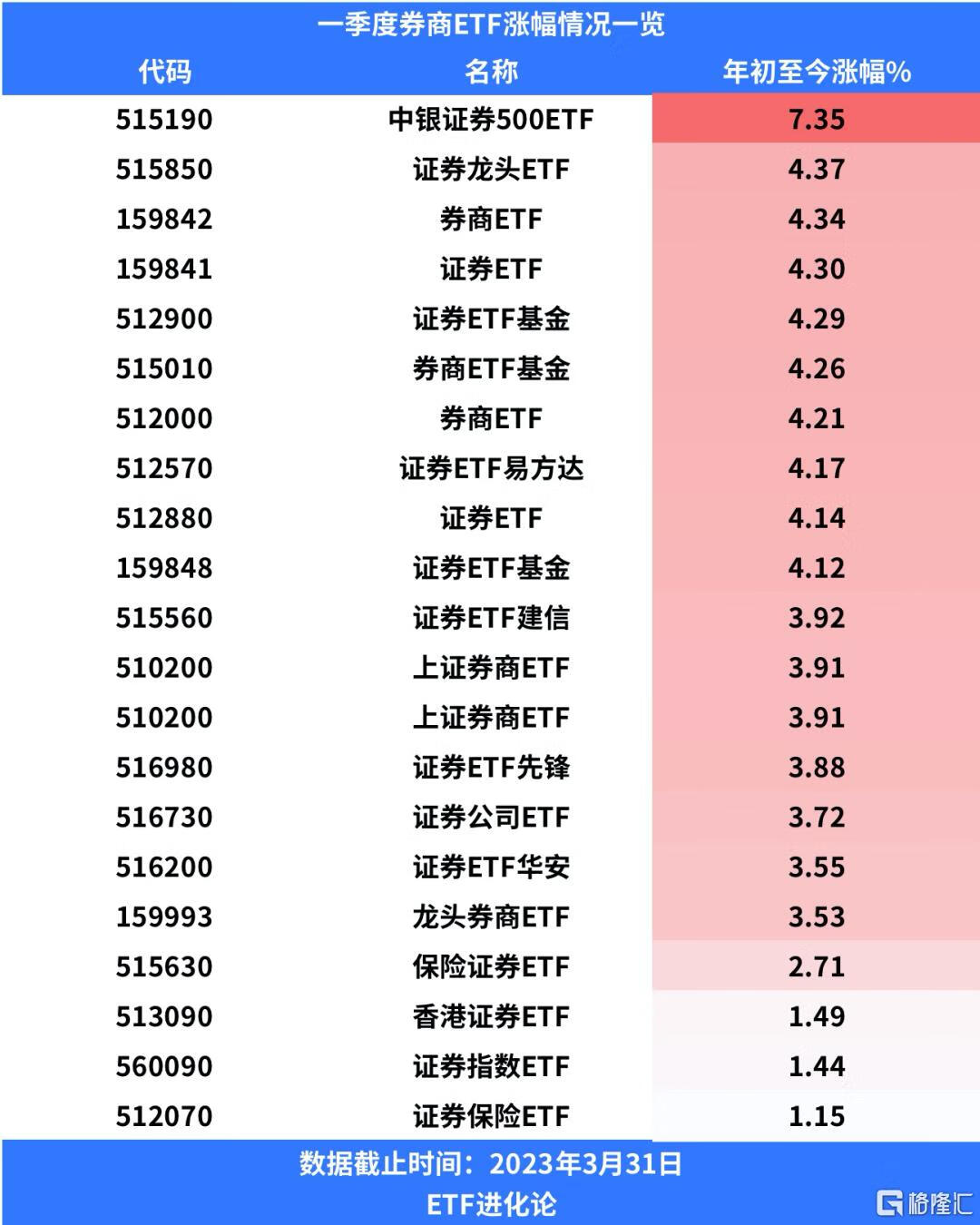

2022年以来,券商板块的走势和绝对大数板块类似,均是自春节后开始跌跌不休。尽管表现不温不火,但一季度依旧实现了正收益。

虽然2022年券商业绩普遍承压,但随着全面注册制的进行和经济逐步复苏,多家券商认为券商板块在2023年有望迎来修复。

信达证券非银分析师王舫朝认为,2022年券商业绩下滑主要因为股票市场波动,今年同期业绩有望好转带来一季报行情。在他看来,全面注册制下,虽然主板申报数量对整个市场标的供应量变化不大,但基于今年国家层面对“高端制造”和“卡脖子”科技企业的重视,仍有大量企业等待资本市场融资支持。尤其是在2022年低基数情况下,2023年券商投行、衍生品、财富管理等业务条线均有望改善。

海通国际也称,注册制改革是资本市场的重大里程碑,标志着真正市场化的时代来临。预计全面注册制落地后,券商投行业务及机构业务行业集中度将进一步提升,券商财富管理业务表现则将直接受益于市场的扩容。

南京证券认为,当前行业业绩低点已过,随着经济复苏驱动市场回暖,券商业绩有望迎来底部反转。当前券商板块估值仍位于历史底部,PB仅1.29倍,对应近十年历史估值分位数为12%。后续待市场情绪进一步回暖,券商板块估值有望进一步上升。