尽管最近天雷滚滚,但依然挡不住市场对于新能源的好奇和关注---到底了吗?

图:新能源ETF(516160)走势

(来源:富途)

图:新能源车ET(515030)走势

(来源:富途)

诚然,不论是上游原材料,还是中游电池等核心部件以及下游整车,自去年7月初以来就开始了一轮为期接近半年的深度回调,如今差不多快回到2021年初的原点了,吸引力着实可见一斑。

对于行业政策一直大力推进的高光赛道,市场为何如此悲观?

目前,不少机构倾向于认为:需求低迷加之产能过剩,导致行业内卷与洗牌加剧。其中,需求低迷由于近几年疫情的反复扰动,导致消费疲软,外加去年乘用车购置税减免导致部分消费被透支;而产能过剩则是由于近年来新能源产业链快速扩张,在防疫措施全面放开后供需恢复,产能得到逐步释放,但与市场环境形成了一定的错配。

近期,未有止息味道的价格战便是主要体现---从今年开局特斯拉率先在全球范围内宣布大降价,再到东风大甩卖,随后多地纷纷效仿,并从油车传导至新能源车,将降价风波推向高潮。

尽管这么卷,而且近年来国内新能源车行业经历爆发式增长,但受疫情持续影响,产业链供需格局错配,同时逆全球化浪潮加剧,下游车企苦不堪言,依然有表现稳定甚至出色的选手---如果说比亚迪是传统自主品牌的标杆,那么理想汽车(LI.US/2015.HK)便是新势力中当之无愧的佼佼者。

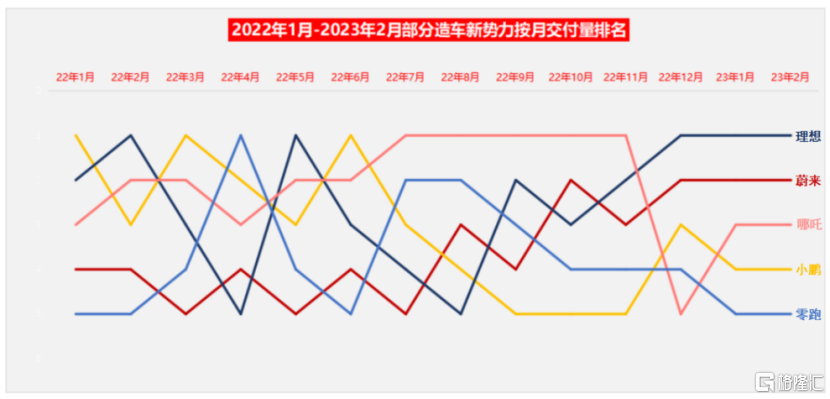

实际上,随着今年1、2月造车新势力交付量数据的出炉,以及理想汽车率先于2月27日发布最新财报,便向市场宣告了其基本锁定了领先优势---结合理想汽车披露的一季度交付指引推算,其3月交付量至少在2万辆,持续以“大比分”优势领先其他几家(蔚来、小鹏、零跑、哪吒),产品竞争力持续得到证实。

(来源:公开网络资料)

由于销量超预期,公司预期一季度收入在174.5亿元至184.5亿元,顺带大超市场预估的165亿元。随后理想港股和美股股价均有一波短暂的升幅。

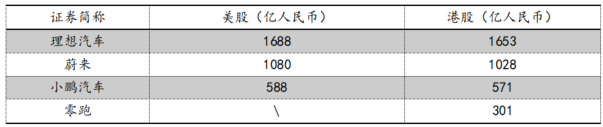

当然,不论是从目前的总市值水平以及二级市场股价发展趋势,特别是自去年11月初大市反弹以来,也都能颇为直观地看出这种显著的分化。

(数据来源:富途)

如今,已有多家新势力厂商披露财报,除理想之外,还包括蔚来、小鹏和零跑。以最新财报为窗口,通过横向比对这几家的各项关键财务指标,不难发现---理想汽车变得更加“理想”。

理想交付持续领跑国内新势力,从“单打独斗”到多线发力

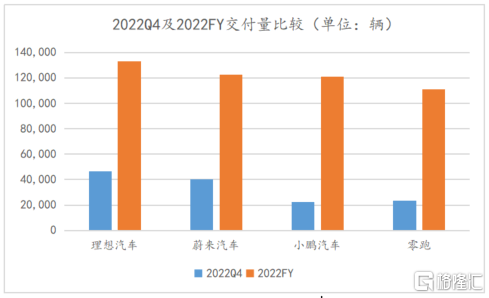

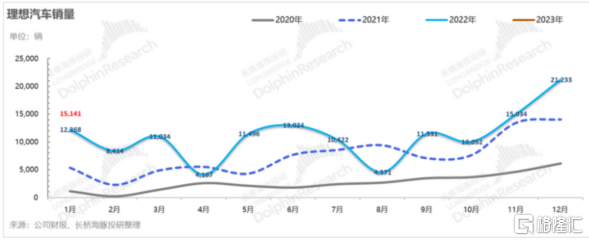

首先,从交付量来看,不论是去年四季度还是全年,理想汽车的交付量都位居首位。

(数据来源:公司财报)

据悉,在理想汽车的财报电话会上,CEO李想曾向外界宣布公司2023年的目标---将市场份额从2022年的9.5%左右提升至20%左右。其所指的市场份额,指的是理想在30-50万元SUV市占率。

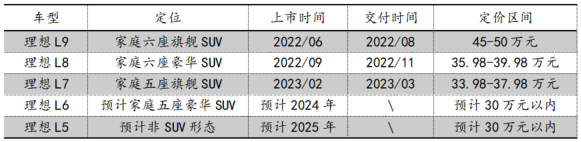

此前理想仅凭理想ONE便跻身国内造车新势力第一梯队,但自2022年6月推出L9之后,就已告别了单打独斗的岁月,多车型共同发力,胜算理应也会更大。

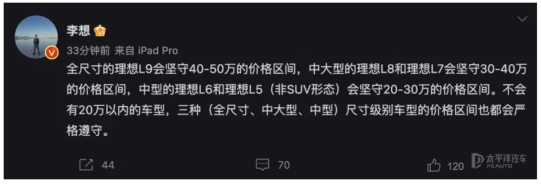

根据理想汽车的规划,目前在售主力车型为三款,包含理想L9、理想L8和理想L7,覆盖30-50万元豪华车市场。另外,李想在今年初通过透过微博透露了L系列产品未来还会上线两款全新车型,分别是L6和L5,预计可能在2024年和2025年推出,从而补齐20-30万元的产品空白。其中,L5很可能是理想汽车迈入非SUV类别市场的首款产品。

表:理想汽车车型规划情况

(来源:公开网络资料)

(来源:公开网络资料)

若进一步回顾过往三年的月度交付量走势,可以看到理想汽车月交付量呈整体上行趋势,且年度交付量中枢也表现出逐年抬升的趋势。

(来源:海豚投研)

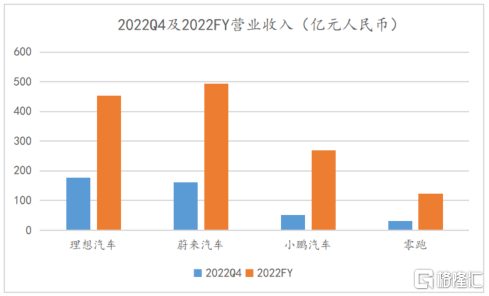

再来看收入水平,理想汽车与蔚来基本不想上下,远超其他几家。而若按此趋势发展,理想赶超蔚来大有可能。由于交付规模和产品平均定价水平均优于其他两家,所以也具有更显著的规模效应,这其实直观地体现在了毛利率水平上。

(数据来源:公司财报)

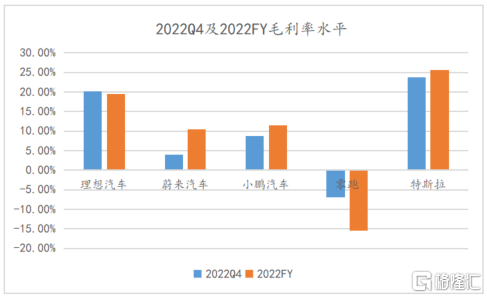

毛利率甩开国内同行,理想直逼特斯拉,供应链垂直整合成关键

去年四季度,理想的毛利率水平回升至20%以上,并支撑起全年毛利率水平处于20%左右的稳态,远远甩开国内同行们,直逼特斯拉。相比而言,蔚来、小鹏的2022年度毛利率分别为10.4%、11.50%,而零跑毛利率都还尚未转正,去年为-15.4%。理想汽车能做到这点,在去年车市供需“两头”显著承压的环境下实属难得。

(数据来源:公司财报)

理想汽车究竟是如何做到的?

其给出的答案是:供应链垂直整合。

近几年反复的疫情,对供应链冲击严重,反倒令产业与资本更为深刻认识到其价值,尤其对于汽车制造行业。根据理想汽车总裁兼总工程师马东辉表示,公司对于供应链垂直整合的边界有清晰的判断。公司将供应链分为不同模块,其中只做必要的部分,选择自研自制的判断标准是效率,因此实现了上游成本和风险控制的良好平衡。

具体而言,对于传统汽车和新能源汽车差别较小的零部件,理想倾向于与成熟的供应商合作;对于电机等新能源汽车独有的核心部件,选择自建工厂和与供应商合作结合---就在过去三年,理想就针对增程器(理想新晨基地年产能50万套)、驱动电机(常州基地年产能超60万套)等核心零部件,通过自建工厂、成立控股合资公司两种方式,保障质量和供应的稳定等等。此外,理想还部署了第三代半导体碳化硅车规功率模块的自研及生产基地,目前已于苏州高新区启动建设,将于2024年正式投产,预计达产后年产能达240万只。

在经历新能源渗透率加速提升与全球货币流动性显著扩张的阶段之后,现如今,我国新能源车渗透率已超越(2022年中国新能源乘用车渗透率达27.6%,乘联会预计今年底将达36%)2025年目标(20%),外加整个流动性环境持续收紧,导致市场对于车企的关注焦点从交付转向盈利层面。目前,不论是出于对价格战的担忧,还是近年来对于国际局势导致宏观经济低迷甚至衰退的预期,都能看出市场对于车企亏损的容忍度在持续降低。

众所周知,汽车是兼具消费品和科技创新的属性,且不说生产和销售汽车所需要的产线、销售渠道及配套的充电等基础设施投入,产品持续迭代就需要持久得投入,企业要想抵御资本市场波动的风险,要想保证稳定持续的研发投入,从而保持不断增强的产品力,必须维持健康的毛利水平。

其实,毛利率水平的悬殊本身就揭示了商业模式间的根本性差异。一般而言,关于汽车的商业模式无外乎三种,一是传统制造业的商业模式,大约10%毛利率;二是消费品的商业模式,毛利率在10%-20%之间;三是科技企业,也可以理解为当下的软件定义汽车的商业模式,需要达到20%左右毛利率,才能支持科技企业持续的研发投入,因为只有这样才能去考虑研发投入。可想而知,这三种商业模式的构建难度、体系化及投入力度都是迥然不同的。

从长远来讲,企业也不可能永远靠融资维系发展,打造健康的商业模式无疑才是持久良性经营的根本。所以,就此而言,理想汽车拥有更接近特斯拉的财务模型,通过维持较高的毛利率,从而保证企业自身的“造血能力”。

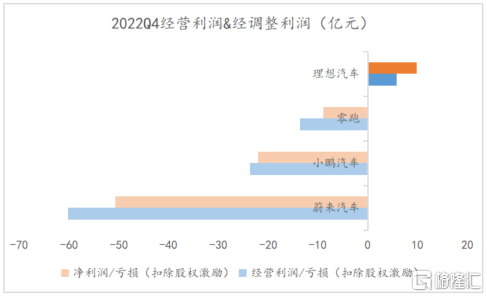

目前,理想汽车也这几家中唯一实现单季盈利的国内车企---不论是从经营利润还是净利润的视角来看。其中,剔除股权性非现金类支出之后净利润更是接近10亿元,创出历史新高。

(数据来源:公司财报)

远超同行的盈利水平背后,除了出色的成本控制能力之外,还得益于理想汽车在费用端平衡有术。

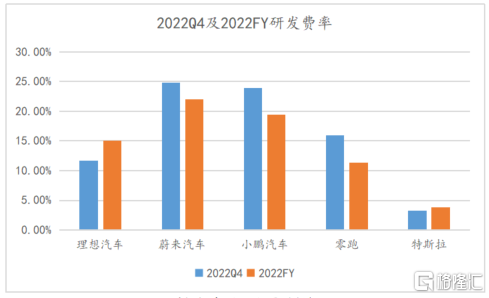

首先,理想汽车的研发投入强度并不算太低突出,但也不算低,论绝对投入力度,明显高于小鹏汽车。

(数据来源:公司财报)

研发投入一直被视为体现车企竞争力的关键之一,具有较强的支出刚性。理想汽车始终坚持核心技术全栈自研,并将10%以上的收入用于研发投入,主要覆盖产品、平台和系统三方面。2022全年,理想汽车的研发投入达68亿元,同比增长106.3%。不过,如果将研发费用分摊到每款车型来看的话,去年全年理想单车型研发投入为22.6亿元,蔚来15.4亿元,小鹏13亿元。

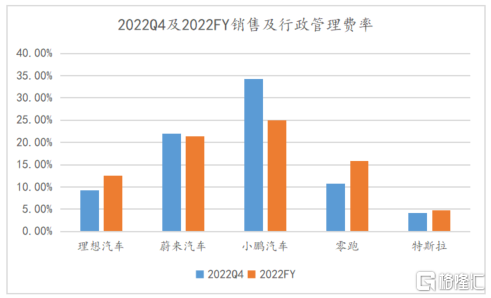

而在S&GA(销售、一般及管理费用支出)方面,理想汽车的克制程度一直有目共睹---去年四季度和全年S&GA费率,均大幅优于国内同业,且更接近特斯拉。大体来说,理想汽车出众的经营效率背后,得益于精准的市场定位以及合理控制各端运营费用。

(数据来源:公司财报)

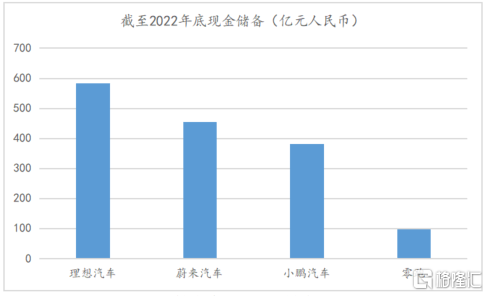

理想汽车不仅盈利水平高,而且质量也高---去年四季度的现金流状况(包括经营现金流和自由现金流净额)也达到历史最佳。同时,安全垫也进一步增厚---到2022年底现金储备接近600亿元,领跑国内同业。

(数据来源:公司财报)

尾声

综上,尽管去年以来,车市面临极端复杂与多变的环境,今年行业价格战持续演绎,但反观理想汽车却依然开得“稳”,恰恰验证了理想汽车的战略抉择及执行的高效性。当然,在近期极度羸弱的市场环境下,理想汽车的股价走势其实已反映了长期资金对其的认可。

虽然眼下宏观环境仍面临诸多的不确定性,但相比去年而言,无疑更为友好,尤其是对于车企而言,包括大疫退散、上游碳酸锂价格加速下跌等,有望从量和利两个维度推动车企的业绩迎来较大程度的修复。当然,在行业内卷加剧的背景之下,马太效应凸显,具备综合竞争力的头部企业有望进一步扩大市场份额,由此也将出现阿尔法机会。

新能源板块在经历“深蹲”之后,似乎有企稳筑底的迹象,一旦市场确认企稳,质地更佳的理想汽车会不是更理想的选择呢?想必各位心中都已有答案了。